SCHUFA para Extranjeros: Navegando por el Sistema de Crédito Alemán

SCHUFA para extranjeros es más importante de lo que muchos creen, especialmente para aquellos que aún no tienen la ciudadanía alemana. Pero, ¿sabes por qué? Si eres un expatriado, estudiante internacional o recién llegado a Alemania, probablemente te hayas topado con un término misterioso que aparece en todas partes: SCHUFA. No te preocupes, no eres el único que se siente confundido.

¿Qué es SCHUFA?

Entender el concepto de SCHUFA para extranjeros puede ser complicado. SCHUFA es una agencia de crédito alemana que proporciona informes y puntajes de crédito a individuos y empresas. Aunque SCHUFA es utilizada principalmente por alemanes, los extranjeros que viven en Alemania también deben utilizar SCHUFA para establecer su solvencia crediticia.

Los extranjeros pueden obtener un informe de SCHUFA proporcionando su información personal y una copia de su pasaporte a SCHUFA.

Este informe incluirá información sobre el historial crediticio del individuo en Alemania, como cualquier préstamo o tarjeta de crédito que hayan solicitado, así como cualquier pago atrasado o incumplimiento. Tener un buen puntaje de SCHUFA es importante para los extranjeros que viven en Alemania, ya que puede afectar su capacidad para alquilar un apartamento, obtener un préstamo o incluso abrir una cuenta bancaria. Se recomienda que los extranjeros verifiquen regularmente su informe de SCHUFA para asegurarse de que su historial crediticio sea preciso y esté actualizado.

SCHUFA, abreviatura de “Schutzgemeinschaft für allgemeine Kreditsicherung”, es la principal agencia de crédito en Alemania. Piensa en ella como el equivalente alemán de los sistemas de puntaje de crédito como FICO en los Estados Unidos. Pero SCHUFA es más que solo un número: es una clave que puede abrir (o, a veces, bloquear) muchos aspectos de tu vida en Alemania.

“Cuando me mudé por primera vez a Alemania, pensé que SCHUFA era un tipo de seguro. ¡Qué equivocada estaba! ¡SCHUFA para extranjeros lo es todo!” – Maria, expatriada española en Berlín

¿Es SCHUFA importante para los extranjeros también?

La respuesta es sí, ¡y aquí te explicamos por qué!

Establecer solvencia crediticia: El informe de SCHUFA proporciona a los prestamistas y propietarios una evaluación de la solvencia de una persona. Como extranjero, tener un informe de SCHUFA puede ayudar a demostrar tu fiabilidad financiera y tu capacidad para hacer pagos a tiempo.

Alquilar un apartamento: Los propietarios en Alemania a menudo requieren un informe de SCHUFA antes de alquilar un apartamento. Un buen puntaje de SCHUFA puede aumentar tus posibilidades de asegurar una propiedad de alquiler.

Obtener un préstamo o tarjeta de crédito: Los bancos y otras instituciones financieras utilizan el informe de SCHUFA para evaluar las solicitudes de préstamos y tarjetas de crédito. Un puntaje positivo de SCHUFA puede mejorar tus posibilidades de ser aprobado para estos productos financieros.

Eres un riesgo potencial alto para las instituciones de crédito

¡Por esto decimos que SCHUFA para extranjeros es crítica! Imagina un escenario donde estás buscando un préstamo para iniciar un negocio o aprovechar una oportunidad única. Sin un permiso de residencia ilimitado, las instituciones financieras te perciben como una inversión de alto riesgo. En caso de tener un mal puntaje de SCHUFA, la probabilidad de recibir ayuda del banco disminuye considerablemente.

SCHUFA para Extranjeros: Lo Que Debes Saber

Como recién llegado, comienzas con un historial en blanco, lo cual puede ser tanto una bendición como una maldición. Los principales obstáculos que podrías enfrentar incluyen:

- Historial de crédito limitado: Básicamente eres un “recién nacido financiero” en Alemania.

- Desconocimiento del sistema financiero alemán: Lo que funcionaba en tu país de origen podría no aplicarse aquí.

Cómo Mejorar Tu Puntaje de SCHUFA Rápidamente

Domina el sistema de SCHUFA siguiendo estos 3 sencillos pasos para que no seas de los que piensan que SCHUFA para extranjeros es complicado.

- Abre una cuenta bancaria alemana: Este es tu primer paso en el sistema financiero alemán.

- Obtén una tarjeta de crédito alemana: Úsala de manera responsable para construir tu historial crediticio.

- Configura débitos directos: Para pagos regulares como el alquiler y los servicios.

Consejo profesional: Considera obtener una tarjeta de crédito prepago si tienes dificultades para calificar para una tarjeta de crédito regular.

Gestión Crediticia a Largo Plazo: Construyendo un Puntaje SCHUFA Estelar

- Paga tus facturas a tiempo: Configura pagos automáticos para no perder ninguna fecha de vencimiento.

- Mantén una dirección estable: Los cambios de dirección frecuentes pueden impactar negativamente tu puntaje.

- Mantén baja la utilización de crédito: Usa menos del 30% de tu crédito disponible.

- Diversifica tu mezcla de crédito: Tener diferentes tipos de crédito (por ejemplo, préstamos a plazos y tarjetas de crédito) puede impactar positivamente tu puntaje.

Los Noes: Errores Comunes Que Debes Evitar

- No solicites varios créditos al mismo tiempo: Esto puede marcarte como un riesgo crediticio.

- No cierres cuentas antiguas: La duración del historial crediticio es importante.

- No ignores las facturas o cartas: Atiende los asuntos financieros de inmediato.

- No asumas que la falta de noticias es algo bueno: Verifica tu puntaje de SCHUFA regularmente.

Tu Guía Paso a Paso Para el Éxito con SCHUFA

- Solicita tu informe de SCHUFA: Tienes derecho a un informe gratuito por año.

- Revisa si hay errores: Disputa cualquier inexactitud que encuentres.

- Abre una cuenta bancaria en Alemania: Elige un banco con buen servicio al cliente.

- Solicita una tarjeta de crédito: Comienza con tu banco o considera opciones para recién llegados.

- Configura pagos automáticos: Para todas tus facturas regulares.

- Usa el crédito de manera responsable: Realiza pequeñas compras regulares y págalas completamente.

- Monitorea tu progreso: Verifica tu puntaje regularmente y ajusta tu estrategia según sea necesario.

Recuerda: Construir un buen puntaje de SCHUFA es un maratón, no un sprint. ¡Sé paciente y constante!

El Impacto de SCHUFA en la Vida Diaria

Tu puntaje de SCHUFA puede afectar varios aspectos de tu vida en Alemania:

- Alquilar un apartamento: Los propietarios a menudo solicitan un informe de SCHUFA para evaluar tu fiabilidad como inquilino.

- Obtener un préstamo: Los bancos utilizan tu puntaje de SCHUFA para determinar tu solvencia crediticia.

- Contratos de telefonía móvil: Algunos proveedores pueden requerir un buen puntaje de SCHUFA para planes postpago.

“¡Nunca me di cuenta de lo importante que era SCHUFA hasta que intenté alquilar un apartamento! Se sintió como tratar de entrar en un club secreto.” – Ahmed, refugiado sirio en Múnich

Desmintiendo Conceptos Erróneos sobre SCHUFA

Vamos a desmentir algunos mitos comunes:

- Mito: Revisar tu propio puntaje de SCHUFA lo reduce.

- Realidad: Puedes verificar tu puntaje una vez al año de forma gratuita sin ningún impacto negativo.

- Mito: Toda la información financiera está incluida en SCHUFA.

- Realidad: SCHUFA solo incluye información reportada por sus empresas asociadas.

- Mito: Un mal puntaje de SCHUFA dura para siempre.

- Realidad: Las entradas negativas generalmente se eliminan después de tres años.

Entender los Puntajes de SCHUFA en Alemania: Lo Bueno, Lo Malo y Lo Excelente

Imagina que estás tratando de alquilar ese apartamento soñado en Berlín o solicitando un préstamo para comenzar tu negocio en Múnich. De repente, escuchas la palabra “SCHUFA” y te das cuenta de que tiene la llave de tu futuro financiero en Alemania. Pero, ¿qué es exactamente un puntaje de SCHUFA y cómo impacta tu vida? Vamos a adentrarnos en el mundo de los puntajes crediticios alemanes y descubrir qué los hace funcionar.

Los puntajes de SCHUFA en Alemania van de 0 a 100, con puntajes más altos que indican mejor solvencia crediticia. Vamos a desglosar lo que significan estos puntajes para tu salud financiera:

- Excelente (97.5% – 100%): ¡Felicitaciones! Eres una superestrella financiera. Los bancos te recibirán con los brazos abiertos y los propietarios pelearán por tu solicitud de alquiler. Con un puntaje en este rango, se te ve como extremadamente confiable y de bajo riesgo.

- Bueno (95% – 97.4%): ¡Estás en buena forma! Aunque no es perfecto, este puntaje todavía te abre muchas puertas. Es probable que obtengas términos favorables en préstamos y tarjetas de crédito, y tus solicitudes de alquiler serán vistas positivamente.

- Satisfactorio (90% – 94.9%): No está mal, pero hay margen de mejora. Podrías enfrentar tasas de interés ligeramente más altas en los préstamos, pero aún se te considera solvente para la mayoría de los productos financieros.

- Regular (80% – 89.9%): Procede con cautela. Este puntaje puede levantar algunas cejas. Podrías enfrentar tasas de interés más altas y quizás necesites proporcionar garantías adicionales para préstamos o alquileres.

- Malo (por debajo del 80%): ¡Es hora de ponerse manos a la obra! Un puntaje en este rango puede limitar significativamente tus opciones financieras. Podrías tener dificultades para obtener aprobaciones para préstamos o alquileres, y si lo haces, espera tasas de interés altas y términos estrictos.

Lo Que Tu Puntaje de SCHUFA Dice Sobre Tu Vida Financiera

Tu puntaje de SCHUFA es como una boleta financiera que les dice a prestamistas, propietarios e incluso a algunos empleadores sobre tus hábitos financieros. Esto es lo que revela:

- Solvencia crediticia: Un puntaje alto grita “¡Confiable!” a los prestamistas. Serán más propensos a aprobar tus solicitudes de préstamo.

- Probabilidades de aprobación de préstamos: Cuanto más alto sea tu puntaje, mejores serán tus posibilidades de obtener ese préstamo para tu nuevo coche o negocio.

- Tasas de interés: Un puntaje excelente podría ahorrarte miles de euros a lo largo de la vida de un préstamo. Los prestamistas ofrecen las mejores tasas a quienes tienen puntajes de primer nivel.

- Éxito en solicitudes de alquiler: Los propietarios aman a los inquilinos con puntajes altos de SCHUFA. Es como un sello de aprobación financiera de que pagarás el alquiler a tiempo.

La Perspectiva Alemana: Matices Culturales y Legales

En Alemania, la privacidad financiera es tomada muy en serio. El sistema de SCHUFA opera bajo estrictas regulaciones legales para proteger tus datos. En este caso, SCHUFA para extranjeros y ciudadanos funciona de la misma manera. Aquí algunos puntos clave a recordar:

- Marco legal: SCHUFA está regulada por las leyes alemanas de protección de datos, lo que garantiza que tu información financiera sea manejada con cuidado.

- Actitud cultural: Los alemanes generalmente ven un buen puntaje crediticio como un signo de responsabilidad y confiabilidad. No se trata solo de finanzas, sino también de carácter.

Alternativas y Recursos

Si estás teniendo problemas con un puntaje de SCHUFA negativo o aún no has establecido crédito, considera estas opciones:

- Bürgschaft: Un garante alemán que avale tu fiabilidad.

- Opciones prepago: Para servicios como teléfonos móviles, los planes prepago no requieren una verificación de SCHUFA.

- Mietkautionsversicherung: Seguro de depósito de alquiler como alternativa a un gran depósito inicial.

Recuerda, construir un buen puntaje de SCHUFA requiere tiempo y paciencia. ¡Es un maratón, no un sprint!

Cómo Obtener SCHUFA Gratis: Una Guía Paso a Paso

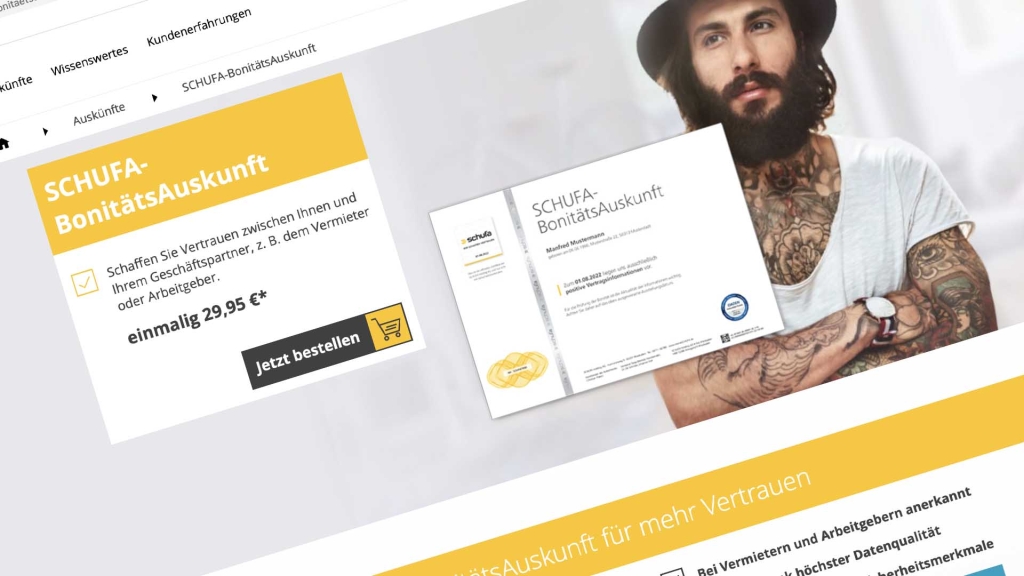

Solicitud gratuita anual

En Alemania, las personas tienen derecho a un informe de SCHUFA gratuito cada año. Este derecho asegura que todos tengan la oportunidad de acceder a los datos personales almacenados por SCHUFA Holding AG sin costo alguno. Para iniciar este proceso, se debe visitar el sitio web oficial de meineSCHUFA.

FAQ

¿Puede un extranjero obtener una Schufa?

Sí, un extranjero puede obtener una Schufa en Alemania. Si tienes un número de identificación fiscal alemán y has abierto una cuenta bancaria o has firmado un contrato en Alemania, puedes solicitar un informe de Schufa.

¿Cómo puedo obtener mi Schufa?

Puedes obtener tu informe de Schufa a través del sitio web de Schufa. Puedes solicitar una copia gratuita de tu informe una vez al año. También puedes registrarte para obtener un informe más detallado o solicitarlo por correo.

¿Qué es la Schufa en Alemania?

La Schufa (Schutzgemeinschaft für allgemeine Kreditsicherung) es una agencia de crédito en Alemania que recopila información sobre el comportamiento de pago de los consumidores. Se utiliza para evaluar la solvencia de las personas, especialmente al solicitar préstamos, alquileres o contratos de servicios.

¿Cuál es una buena puntuación en Schufa?

Una buena puntuación de Schufa generalmente se considera entre 1 y 2 puntos en la escala de Schufa, donde 1 es excelente y 6 es muy malo. Una puntuación por encima de 95% se considera favorable y sugiere una buena capacidad de pago.

¿Cómo puedo contactar con la Schufa?

Puedes contactar con Schufa a través de su sitio web oficial, donde encontrarás formularios de contacto, números de teléfono y direcciones de correo electrónico. También puedes comunicarte con ellos por correo postal.

¿Revolut reporta a Schufa?

Revolut, al ser un banco digital, puede informar sobre el comportamiento de pago de sus clientes a Schufa. Sin embargo, esto depende de si Revolut ha establecido un acuerdo con Schufa para reportar dicha información.

¿Por qué mi puntuación Schufa es tan baja?

Tu puntuación de Schufa puede ser baja debido a varios factores, como pagos atrasados, deudas impagas, solicitudes frecuentes de crédito, o la falta de historial crediticio en Alemania. Es importante revisar tu informe para entender los motivos específicos.

¿Cómo se calcula la Schufa?

La Schufa calcula la puntuación utilizando un algoritmo que considera factores como el historial de pagos, la cantidad de deudas, la duración del crédito, y la frecuencia de las solicitudes de crédito. También se toma en cuenta si tienes cuentas abiertas y su comportamiento de pago.

¿Qué pasa si dejo una deuda en el extranjero?

Dejar una deuda en el extranjero puede afectar tu historial crediticio en tu país de residencia, pero generalmente no se reporta a Schufa a menos que se tomen acciones legales que se reconozcan internacionalmente. Sin embargo, podría afectar tu capacidad de obtener crédito en el futuro.

¿Qué es Schufa en inglés?

Schufa se traduce al inglés como “Credit Bureau” o “Credit Protection Association,” que es una agencia que gestiona la información crediticia y de pago de los consumidores en Alemania.